Comercio exterior con Ecuador y coyuntura actual

Ante la coyuntura actual marcada por anuncios y discusiones de medidas arancelarias entre Colombia y Ecuador, resulta conveniente analizar el comportamiento reciente del comercio exterior bilateral, tanto por su relevancia económica como por la sensibilidad del intercambio a cambios regulatorios que pueden incidir rápidamente en costos, tiempos logísticos y decisiones de compra. La relación comercial entre ambos países se caracteriza por una alta frecuencia de operaciones y una canasta diversificada de bienes, por lo que cualquier alteración en las condiciones de acceso tiene el potencial de impactar de manera transversal a múltiples sectores y agentes del comercio formal.

En este contexto, el presente informe examina la dinámica de exportaciones e importaciones entre Colombia y Ecuador, con el fin de dimensionar la magnitud del intercambio, identificar los principales productos y sectores involucrados y reconocer aquellos rubros con mayor exposición.

En términos de posicionamiento comercial, Ecuador se mantiene como un socio estratégico para Colombia. Con corte a ene–nov de 2025, Ecuador fue el sexto comprador de las exportaciones colombianas, al sumar USD FOB $1.673,1 millones, frente a USD FOB $1.728,7 millones en el mismo periodo de 2024, lo que representó una contracción de -3,2% (una caída absoluta cercana a USD FOB $55,6 millones). Este ajuste se explica, en buena medida, por la disminución de energía eléctrica, que pasó de USD FOB $281,1 millones a USD FOB $133,6 millones, con una variación de -52,5%, evidenciando que el componente energético puede generar alta volatilidad en el agregado del intercambio.

Al aislar los bienes no minero-energéticos, que representan 89,5% del total exportado a Ecuador, el panorama es más dinámico. En ene–nov de 2025, estos productos sumaron USD FOB $1.497,2 millones, frente a USD FOB $1.403,8 millones en 2024, equivalente a un crecimiento de 6,7% (un aumento absoluto cercano a USD FOB $93,4 millones). Este desempeño confirma que Ecuador no solo es un destino relevante, sino que se consolida como el segundo comprador de la canasta no minero-energética colombiana, reforzando la importancia de preservar condiciones estables y previsibles de acceso para el comercio formal.

Desde la perspectiva ecuatoriana, Colombia también ocupa un lugar destacado. En 2024, Colombia fue el noveno destino de las exportaciones de Ecuador, con un valor de USD FOB $850,2 millones y una participación de 2,5% del total exportado. Adicionalmente, como origen de las importaciones ecuatorianas, Colombia se ubicó en la tercera posición, con 7,3% de participación y un valor importado de USD CIF $2.161,9 millones, solo por debajo de Estados Unidos y China. Este doble posicionamiento evidencia que el vínculo bilateral trasciende un intercambio marginal: se trata de una relación con peso en ambos sentidos, donde cambios arancelarios pueden afectar de manera directa el acceso a mercado, los encadenamientos productivos y el bienestar del consumidor en ambos países.

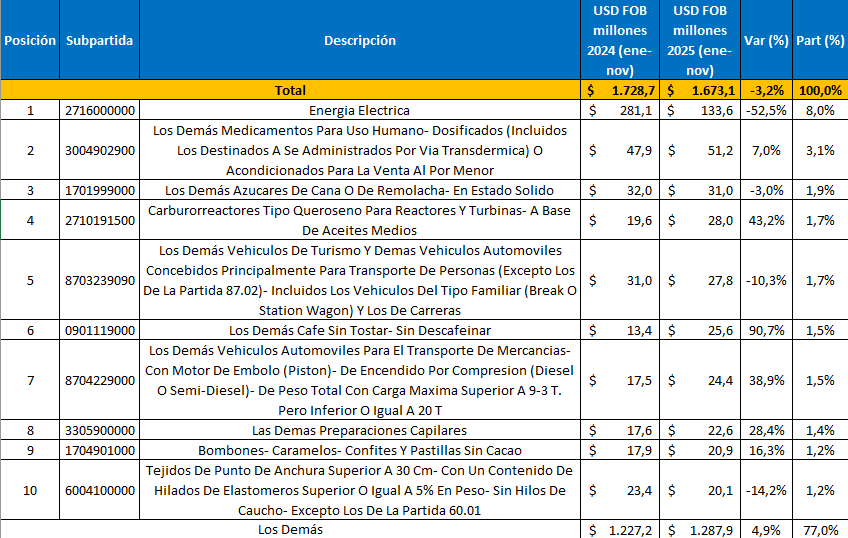

Con corte a ene–nov, la canasta exportadora de Colombia hacia Ecuador muestra una composición altamente diversificada, donde conviven bienes minero-energéticos con manufacturas y agroindustria. En 2025, el valor total exportado alcanzó USD FOB $1.673,1 millones, frente a USD FOB $1.728,7 millones en 2024 (-3,2%), y el principal factor detrás de la contracción fue el componente energético, la energía eléctrica pasó de USD FOB $281,1 millones a USD FOB $133,6 millones, con una caída de -52,5%, aunque se mantuvo como el principal renglón individual con 8,0% de participación.

Al margen de ese ajuste, el resto del portafolio mantiene señales de resiliencia y crecimiento en varias líneas de valor agregado. Se observan avances relevantes en alimentos y agroindustria, con el café sin tostar que prácticamente se duplicó al subir 90,7% (de USD FOB $13,4 millones a USD FOB $25,6 millones), y el café soluble liofilizado con un crecimiento de 18,4% (hasta USD FOB $17,4 millones). Estos movimientos sugieren una mayor tracción de productos con demanda relativamente estable y ventajas logísticas por cercanía.

En manufacturas y bienes industriales, también se evidencian incrementos que ayudan a compensar la caída energética. En química y cuidado personal, las preparaciones capilares crecieron 28,4% (hasta USD FOB $22,6 millones) y las preparaciones de belleza y cuidado de la piel avanzaron 1,9% (hasta USD FOB $18,9 millones), mientras los medicamentos aumentaron 7,0% (hasta USD FOB $51,2 millones), confirmando el peso de esta relación comercial en bienes de mayor elaboración. A su vez, el rubro automotor mostró un desempeño mixto donde crecieron los vehículos para transporte de mercancías (38,9%, hasta USD FOB $24,4 millones), pero cayeron los vehículos de pasajeros (-10,3%, hasta USD FOB $27,8 millones), lo que sugiere ajustes de demanda y composición del parque automotor.

El comercio bilateral con Ecuador no solo se refleja en los montos, sino también en la amplitud del tejido exportador y la diversidad de la canasta. En ese periodo, 2.667 empresas colombianas realizaron exportaciones hacia Ecuador y se registraron 3.056 subpartidas, lo que confirma que se trata de un mercado con una base empresarial amplia y atomizada, donde participan tanto grandes compañías como pymes con envíos recurrentes o puntuales.

Tabla 1. Top 10 productos exportados a Ecuador.

Fuente: Analdex con datos de Sicex.

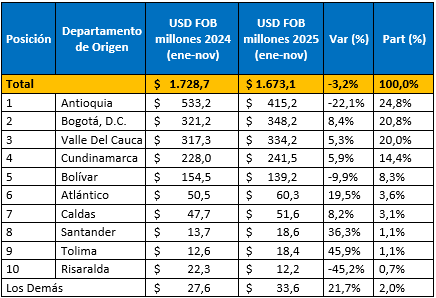

Por departamento origen de estas exportaciones, Antioquia se mantiene como el principal departamento exportador con USD FOB $415,2 millones en 2025 y una participación de 24,8%, aunque registró una contracción de -22,1% frente a 2024, siendo uno de los factores que más presionó a la baja el desempeño agregado.

En contraste, se observa un mayor dinamismo en los departamentos que ocupan las siguientes posiciones. Bogotá, D.C. alcanzó USD FOB $348,2 millones (20,8% de participación) con un crecimiento de 8,4%, mientras Valle del Cauca llegó a USD FOB $334,2 millones (20,0%) y creció 5,3%. Cundinamarca también aportó positivamente, al ubicarse en USD FOB $241,5 millones (14,4%) con una variación de 5,9%, lo que sugiere que parte del flujo exportador se sostuvo y expandió desde una base industrial y logística concentrada en el centro y suroccidente del país.

En el resto del ranking, el comportamiento fue mixto. Bolívar cayó -9,9% (hasta USD FOB $139,2 millones, 8,3%), mientras Atlántico se destacó por un crecimiento de 19,5% (hasta USD FOB $60,3 millones, 3,6%). Caldas avanzó 8,2% (hasta USD FOB $51,6 millones, 3,1%) y Santander creció 36,3% (hasta USD FOB $18,6 millones), aunque con una participación aún reducida (1,1%). Llaman la atención los movimientos extremos en la parte baja del top 10: Tolima creció 45,9% (hasta USD FOB $18,4 millones) y Risaralda cayó -45,2% (hasta USD FOB $12,2 millones), lo que evidencia que, además del ajuste en los grandes departamentos, existen cambios relevantes en territorios con menor peso, pero alta variabilidad interanual.

Tabla 2. Departamentos origen de las exportaciones a Ecuador

Fuente: Analdex con datos de Sicex.

En términos de tejido exportador, el mercado hacia Ecuador mantuvo en 2025 una base empresarial amplia y, de hecho, ligeramente superior a la del año previo. Con corte a ene–nov de 2025 se registran 2.667 empresas exportadoras hacia Ecuador, por encima de las 2.640 empresas observadas en todo 2024, lo que implica un aumento neto de 27 empresas.

Este comportamiento sugiere que, pese a la coyuntura y a la variación del valor exportado, Ecuador continúa siendo un destino relevante y accesible para un número significativo de compañías colombianas, especialmente por su cercanía logística y la diversificación de la canasta exportadora.

Al comparar el tejido exportador hacia Ecuador entre 2024 (año completo) y 2025 (ene–nov) se observa un ajuste mixto, ya que por departamentos la dinámica es heterogénea y, en varios casos, el número de firmas cae mientras el valor exportado se sostiene o incluso crece.

Al comparar el tejido exportador hacia Ecuador entre 2024 (año completo) y 2025 (ene–nov) se observa una recomposición por territorios, donde en varios casos el número de empresas disminuye mientras el valor exportado se mantiene o crece, sugiriendo mayor concentración en firmas de mayor tamaño o en canastas de mayor valor. Bogotá D.C. se mantiene como el principal origen por cantidad de exportadores, aunque pasa de 1.284 empresas en 2024 a 1.202 en 2025 (ene–nov); aun así, el valor exportado aumenta de $321,2 millones a $348,2 millones (8,4%), lo que apunta a una base empresarial amplia que continúa sosteniendo el dinamismo comercial con Ecuador.

En Antioquia, el ajuste es más marcado: la base empresarial baja de 684 a 620 compañías y el valor exportado cae de $533,2 millones a $415,2 millones (-22,1%), configurando la contracción más significativa entre los grandes orígenes. En contraste, el Valle del Cauca muestra una trayectoria más favorable, al aumentar el número de empresas de 425 a 448 y, al mismo tiempo, elevar sus exportaciones de $317,3 millones a $334,2 millones (5,3%), lo que sugiere mayor densidad exportadora y continuidad de operaciones. Cundinamarca mantiene un perfil estable, con una leve reducción en número de firmas (400 a 395) pero con crecimiento en valor, de $228,0 millones a $241,5 millones (5,9%), consistente con una canasta que preserva tracción pese al corte parcial del año.

En los departamentos de tamaño intermedio se observan señales mixtas. Bolívar incrementa su número de empresas de 98 a 105, pero registra una caída en valor de $154,5 millones a $139,2 millones (-9,9%), lo que sugiere más actores, aunque con menor desempeño agregado. En el Atlántico, ocurre lo contrario ya que disminuye el número de exportadores (90 a 81), pero el valor aumenta de $50,5 millones a $60,3 millones (19,5%), lo que suele asociarse con mayor concentración en firmas líderes o con un portafolio de mayor ticket. Un comportamiento similar, aunque en menor escala, se observa en Caldas, donde las empresas pasan de 40 a 36, mientras el valor crece de $47,7 millones a $51,6 millones (8,2%).

En el Eje Cafetero, la dinámica no es uniforme. Risaralda incrementa el número de firmas (36 a 46), pero el valor exportado se reduce con fuerza de $22,3 millones a $12,2 millones (-45,2%), lo que sugiere atomización de envíos y/o pérdida de tracción de exportadores relevantes. En Quindío, aunque la base empresarial sigue siendo reducida y baja de 9 a 7, el valor aumenta de $0,93 millones a $1,40 millones (50,2%), reflejando un avance porcentual alto sobre un nivel aún pequeño. Por su parte, Magdalena mantiene 4 empresas en ambos periodos, pero el valor cae de $1,88 millones a $0,38 millones (-79,6%), evidenciando una contracción fuerte del flujo exportador.

Finalmente, en departamentos fronterizos o cercanos al corredor andino se aprecia una recomposición relevante. Nariño reduce de manera importante el número de empresas de 80 a 48, pero el valor exportado aumenta de $4,27 millones a $6,10 millones (42,6%), lo que sugiere concentración del comercio en menos compañías con mayores envíos. Cauca, en cambio, reduce su base de 19 a 15 empresas y mantiene un comportamiento prácticamente estable en valor, de $8,8 millones a $8,7 millones (-1,9%).

En conjunto, la comparación sugiere que, aunque el total de empresas en 2025 ya supera el registro anual de 2024, la base exportadora se está reacomodando por regiones, ya que en varios departamentos disminuye el número de firmas, mientras el valor exportado crece (más concentración), y en otros ocurre lo contrario (más firmas con menor desempeño agregado). Esto es clave de cara a cualquier medida arancelaria, porque el impacto no recaería igual sobre todos los territorios ni sobre el mismo tipo de exportador.

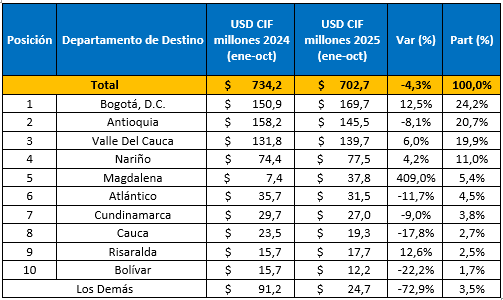

Al observar el destino departamental de las importaciones colombianas desde Ecuador (ene–oct), se evidencia una alta concentración geográfica en pocos territorios. En 2025, los cuatro principales destinos (Bogotá, D.C. (24,2%), Antioquia (20,7%), Valle del Cauca (19,9%) y Nariño (11,0%)), concentraron en conjunto 75,8% del total, lo que confirma que el flujo de bienes ecuatorianos se canaliza principalmente hacia los grandes centros de consumo, transformación industrial y nodos logísticos del país, además de un departamento fronterizo clave como Nariño.

En términos de dinámica, Bogotá, D.C. creció en el periodo, al pasar de USD CIF $150,9 millones a USD CIF $169,7 millones (12,5%), aumentando su rol como principal receptor. En contraste, Antioquia retrocedió -8,9% (pasando de USD CIF $158,2 millones a USD CIF $145,5 millones), Valle del Cauca creció 6,0% (cuando en el 2024 registraba UDS CIF $131,8 millones) y Nariño creció con 4,2%.

Tabla 15. Departamentos destino de las importaciones desde Ecuador.

Fuente: Analdex con datos de Sicex.

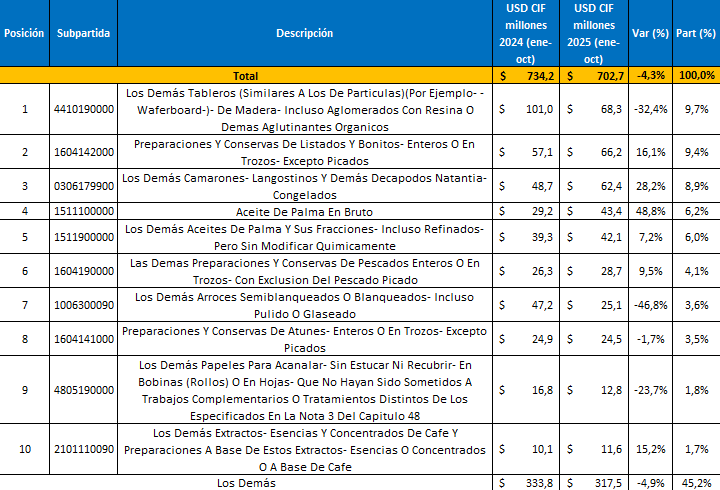

El principal producto importado fue el de tableros de madera, con USD CIF $68,3 millones en 2025 y una participación de 9,7%; sin embargo, este rubro cayó -32,4% frente a 2024 (cuando sumó USD CIF $101,0 millones), consolidándose como uno de los factores que más restó al resultado agregado. De forma similar, el papel para acanalar descendió -23,7% hasta USD CIF $12,8 millones, reduciendo su participación a 1,8%, lo que sugiere un ajuste en insumos industriales ligados a empaques y manufactura.

En contraste, varios bienes agroindustriales y de alimentos mostraron crecimiento y sostuvieron parte del flujo. Se destaca el aumento en preparaciones y conservas de listados y bonitos, que crecieron 16,1% hasta USD CIF $66,2 millones (9,4% del total), así como el avance de camarones y langostinos congelados con 28,2% y un valor de USD CIF $62,4 millones (8,9%). También sobresale el desempeño del aceite de palma en bruto, que aumentó 48,8% al ubicarse en USD CIF $43,4 millones (6,2%), junto con los demás aceites de palma y sus fracciones, que crecieron 7,2% y alcanzaron USD CIF $42,1 millones (6,0%)

Tabla 16. Top 10 productos importados desde Ecuador.

Fuente: Analdex con datos de Sicex.

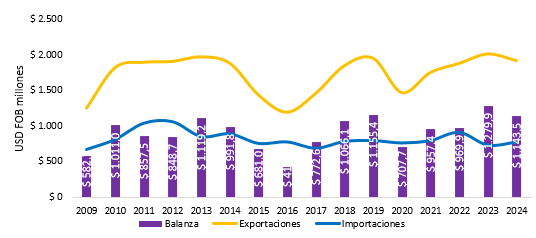

Finalmente, respecto a la balanza comercial con Ecuador, se encuentra que en el periodo analizado (2009 a 2025), la balanza siempre ha sido superavitaria para Colombia, con sus mayores picos en 2023, 2019 y 2024, con saldos positivos superiores a USD FOB $1.000 millones. Además, con corte a ene–nov, la relación comercial con Ecuador mantiene un saldo favorable para Colombia, aunque en 2025 se observa una reducción del superávit frente al año anterior. Las exportaciones pasaron de USD FOB $1.728,7 millones en 2024 a USD FOB $1.673,1 millones en 2025 (-3,2%), mientras que las importaciones aumentaron de USD FOB $711,6 millones a USD FOB $752,5 millones (5,7%). Como resultado, la balanza comercial se redujo de USD FOB $1.017,1 millones a USD FOB $920,7 millones, lo que confirma que el ajuste del saldo responde a una combinación de menor dinamismo exportador y mayores compras desde Ecuador.

Ilustración 1. Balanza comercial de Colombia con Ecuador

Fuente: Analdex con datos de Sicex.

Como ya se pudo observar a lo largo del informe, el comercio bilateral entre Colombia y Ecuador tiene un peso económico relevante y, además, se apoya en una canasta diversificada y en una alta concentración territorial que conecta directamente a centros productivos y de consumo. Ecuador se mantiene como un destino estratégico para las exportaciones colombianas (en especial de bienes no minero-energéticos) y, al mismo tiempo, Colombia es un proveedor clave para Ecuador en su canasta importadora, lo que confirma una interdependencia que va más allá de coyunturas puntuales.

En ese marco, medidas como la imposición de aranceles en doble vía no solo encarecerían el intercambio, sino que también dificultarían la operación cotidiana del comercio formal, introduciendo incertidumbre sobre costos, contratos y abastecimiento. El efecto final tiende a trasladarse a precios internos, a la pérdida de competitividad frente a proveedores alternativos y a una mayor fricción logística y administrativa, con impactos que terminan asumiendo empresas y consumidores en ambos países. Por ello, el mensaje central es que preservar reglas claras y canales de diálogo diplomáticos resulta esencial para evitar que una coyuntura arancelaria erosione una relación comercial que, por escala y cercanía, debería funcionar como ventaja competitiva compartida.

____________________________________________________________

Elaboró: Cristian Camilo García

Revisó: Giovanni Andrés Gómez